Grandes Tecnológicas

Los ingresos podrían aumentar entre un 4,8% y un 9,3% (240 mil millones a 460 mil millones de dólares).

Informe de mercado 2025: Pilotando la normalización de los mercados

En los últimos años, los mercados financieros han navegado por aguas turbulentas debido a desafíos sin precedentes. Desde tipos de interés negativos en la Eurozona hasta una pandemia global que desbordó las cadenas de suministro, seguida de un shock inflacionario. La incertidumbre ha marcado el rumbo de la economía global lo que ha obligado a tomar medidas económicas extraordinarias y a reajustar estrategias con cautela.

A medida que las economías y los mercados comienzan a normalizarse, el horizonte se despeja, y las oportunidades de inversión se perfilan más sólidas. Entramos en un escenario donde los fundamentales económicos vuelven a ser clave para tomar decisiones estratégicas, y donde las perspectivas de crecimiento global para 2025, que estimamos en torno al 3%, inspiran confianza.

La inflación está en descenso, acercándose a los objetivos de los bancos centrales, lo que permite una política monetaria menos restrictiva. Este entorno, combinado con un crecimiento económico estable, podría resultar ideal para favorecer las inversiones en activos de riesgo, como acciones y crédito, que combina carry y duración. La diversificación será esencial para maximizar rendimientos y controlar riesgos, adaptando las carteras al perfil de cada inversor.

Oportunidades de inversión

Nuestro escenario central espera una rentabilidad positiva a medio plazo en todos los activos globales y favorece a la renta variable y el crédito.

De cara al 2025, enfrentamos un entorno global más equilibrado en términos de crecimiento, inflación y política monetaria con diferente ritmo de evolución por países. Incorporando también las tendencias de largo plazo como el cambio demográfico, la regionalización frente a la globalización, la transición energética y la inteligencia artificial (IA), identificamos 5 ideas clave de inversión para 2025 y una tendencia estructural en la gestión de activos:

Ideas clave para 2025

1. Renta variable de EE.UU.

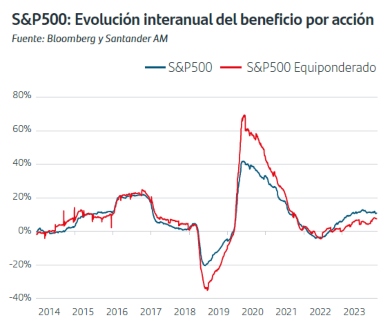

El crecimiento estabilizado, junto con una inflación en camino a los objetivos de la Fed, favorecen que continúe la normalización de la política monetaria. Esto, combinado con previsiones positivas de beneficios empresariales, refuerza nuestra convicción por la renta variable estadounidense como el motor principal de una cartera diversificada. Además, creemos que las

tecnológicas seguirán capitalizando la inversión en IA, mientras que otras empresas aprovecharán la ampliación del ciclo económico para contribuir al crecimiento de los beneficios empresariales del mercado.

2. Renta fija privada en la Eurozona y el Reino Unido

Un entorno de crecimiento positivo, aunque moderado en Europa, y la normalización de inflación y políticas monetarias hacen atractiva la renta fija privada. Aumentar la duración de las carteras y apostar por carry positivo ofrece valor, respaldado por la confianza en la salud del sector empresarial reflejada en los spreads de crédito.

3. Latam Fixed Income

El grado de normalización monetaria varía según la geografía.

Brasil

El banco central ha retomado la restricción monetaria. Mantenemos una visión positiva sobre los activos monetarios.

México

Favorecemos la extensión de duración en bonos gubernamentales de largo plazo.

Chile

Creemos que los bonos de empresas y gubernamentales se verán favorecidos por el atractivo punto de entrada que ofrecen las tasas actuales.

Argentina

Los bonos soberanos en dólares siguen siendo una oportunidad destacada para 2025.

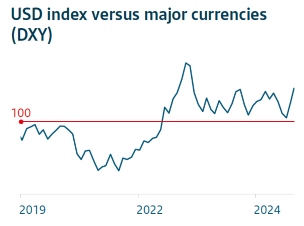

4. Dólar

In an environment of potential geopolitical risks, coupled with a more protectionist bias in U.S. policies, we continue to have a positive view on the dollar.

5. Inteligencia Artificial Generativa 2.0. - Ampliando la inversión a todo el ecosistema

Mirando al futuro, la Inteligencia Artificial (IA) Generativa 2.0 se ha convertido en un catalizador clave del crecimiento por su capacidad de transformar industrias y redefinir la productividad. Según McKinsey (1), el impacto de la IA Generativa podría agregar billones de dólares a la economía global. Su investigación más reciente estima que podría contribuir entre 2,6 y 4,4 billones de dólares anuales. Identificar aquellas industrias, y empresas, en las que tienen más peso las actividades que se ven más enriquecidas por la IA Generativa es identificar a los que pueden tener mayor potencial de impulsar sus beneficios y contribuir al crecimiento económico. Las proyecciones más recientes de McKinsey (1) señalan un impacto significativo en los siguientes sectores:

(1) MckKinsey & Company. The economic potential of generative AI: The next productivity frontier. June 2023

Los ingresos podrían aumentar entre un 4,8% y un 9,3% (240 mil millones a 460 mil millones de dólares).

Estas industrias están preparadas para beneficiarse de una mayor eficiencia operativa e innovación y sus ingresos podrían aumentar hasta más de un 4%.

Enhanced personalized learning solutions and content creation are expected to drive growth, with the sector increasing revenue by more than 2%.

In 2025, navigating the return to normal will require focus and the ability to adapt swiftly to change, but, for investors who are able to see and grasp the opportunities this new chapter will offer, the future is bright.

What will 2025 bring?

Discover our key messages and possible investment strategies to follow